ベンチャー経営者が資金調達の際に留意すべき3つのこと

初めて起業した経営者にとって、本格的な外部からの資金調達は慣れないことばかりで、市販のファイナンス本や周りから見聞きした知識だけでは十分対応できない個別性の高いハードな作業です。また、この時選んだ投資家とはその後長期にわたり付き合っていくことになるため、事業への想いを本当に共有できるパートナーかどうか、いきなり重要な選択を迫られる瞬間でもあります。

このような状況の中、ベンチャー経営者が資金調達を成功させるには何に留意すべきでしょうか。ここでは、特に重要と考える3つのポイント(1)コーポレートストーリーを語る力、(2)資本政策の理解、(3)投資契約の重要性について解説したいと思います。

資金調達をする際に留意する3つのこと

(1)コーポレートストーリーを語る力

当たり前ですが、資金調達を実施する上で経営者に求められる最も重要な役割は、投資家に魅力的で説得力のあるコーポレートストーリーを熱意を持って語ることです。魅力的とは、大きな対象マーケットの存在とその中での持続的な成長可能性のことであり、それを自社の経営チームなら実行できるということを論理的に説明する必要があります。

では、どうすれば上手く語れるようになるのでしょうか?一番の近道は、信頼できる投資家や専門家など複数の人にプレゼンを聞いてもらうことです。第三者に話すことによって、経営者自身の考えがまとまりますし、問題点も見えてきます。このいわゆる壁打ちの繰り返しが資金調達の確度を高める上で、非常に重要だと感じています。

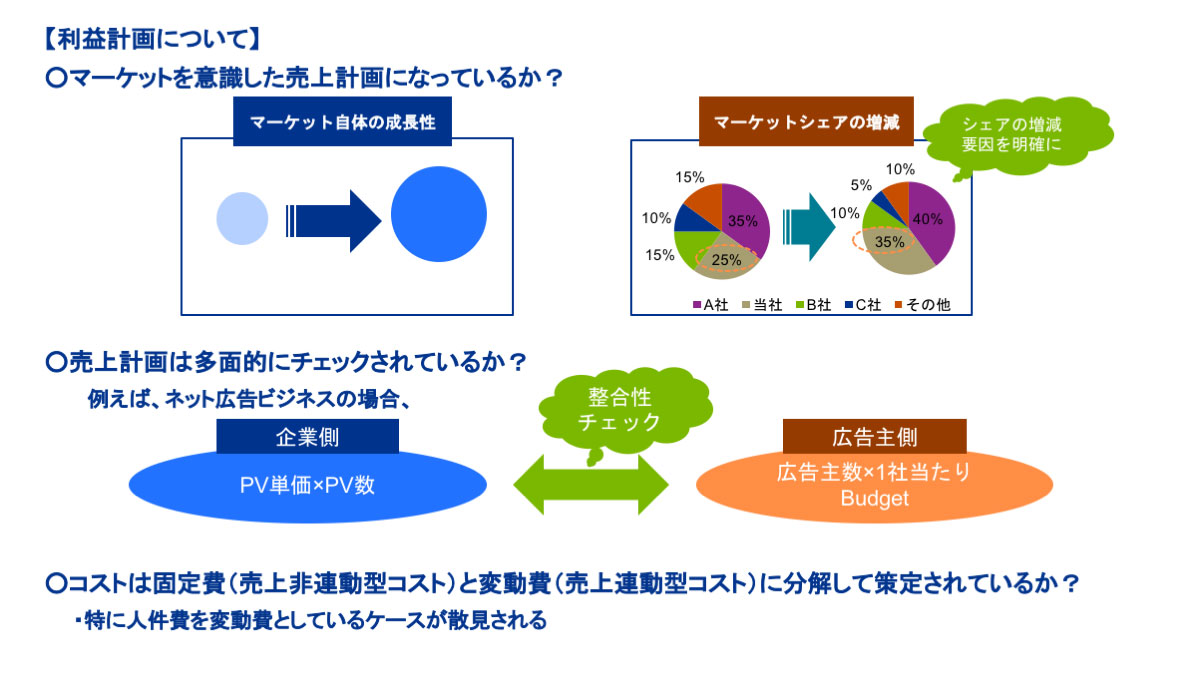

下記の図は、そのような事業計画の壁打ちの際によく見られる事業計画の留意点を例示したものです。これらは事業計画の蓋然性に関するもので、例えば、事業の成長がマーケットの成長に依存するのかシェアの拡大に依存するのか、仮にシェアの拡大に依存する場合その裏付けは明確なのか、また、売上計画の妥当性は供給側だけでなく、需要側の側面からも検討されているか。投資家に問われた際、合理的に説明できるように十分なロジックを構成しておくことが必要です。

そして、これらの準備をした上で投資家に対しプレゼンする際に最も大切なことは、自身の事業に対する想いの強さです。なぜその事業が必要で、なぜそれを自分でやろうとしているのか、経営者には自分自身の言葉で自社のストーリーを語る力が求められています。

(2)資本政策の理解

資本政策は、企業が事業計画を予定通り進めるために必要な資金計画を示した財務戦略であり、今後長期にわたり付き合うことになるパートナーを選ぶ重要な経営戦略でもあります。しかし、その意思決定を会社設立初期段階で行わなければならないという特異性から、その重要性を十分認識していない経営者は少なくありません。実際、経営者の方々に資本政策を見せてくださいというと、調達したい金額とその時点の株価情報だけを提示されるといったことがよくあります。

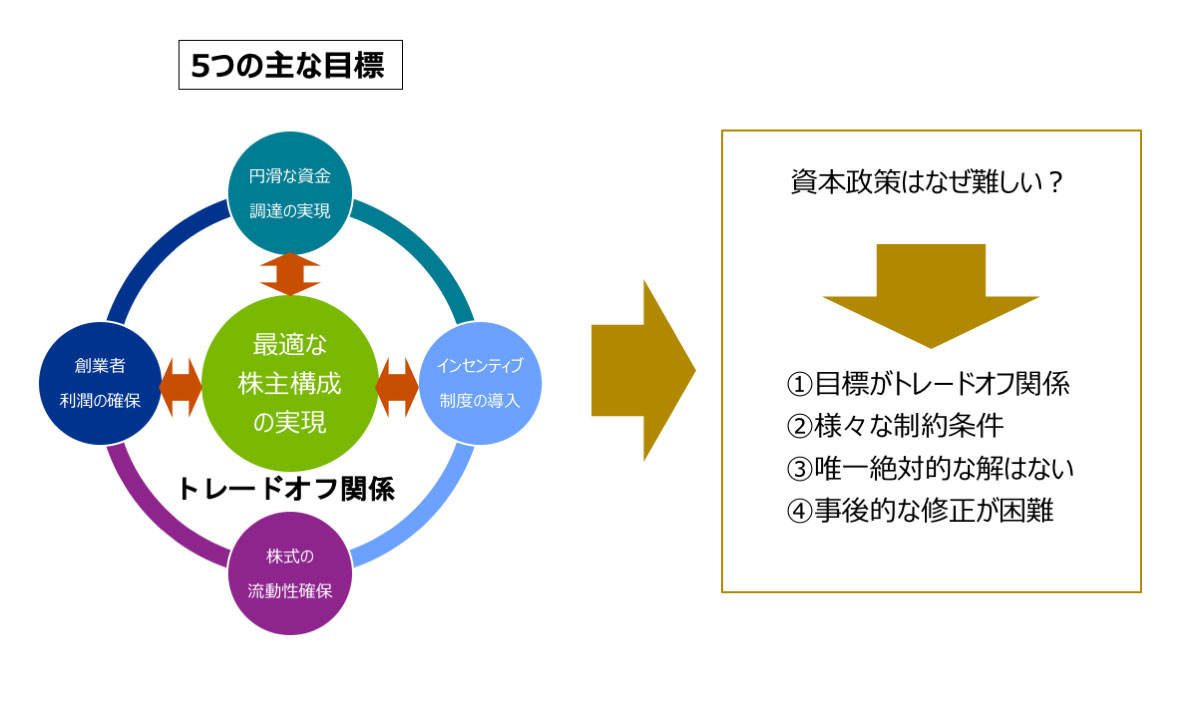

投資家に「なぜ、この株価なのか」と問われた際、皆さんなら何と答えるでしょう?この問いに対する解は経営者によって異なります。これこそ、資本政策が難しいと言われる所以です。下記の図は、資本政策は何のために必要で、なぜ難しいと言われるのかを示したものです。

資本政策は、主に5つの大きな目標を考慮して作成されます。

- 円滑な資金調達の実現:事業計画をもとに、どれだけの金額を、どの時期に、どんな手法で、誰から、資金調達するのかを決定します。

- 最適な株主構成の実現:取引先やベンチャーキャピタル、金融機関などの外部資本の持ち分をどれくらいに抑えるのか、経営権の維持をどのように考えるのかがポイントとなります。

- 創業者利潤の確保:M&Aや株式上場後、経営者の株式をいつ、いくらで誰にもしくは市場で売却するのかを検討します。

- インセンティブ制度の導入:インセンティブ制度とは、役員や従業員のモチベーションを高めるために会社業績に連動した報酬として株式やストックオプションなどを付与する制度です。具体的には、ストックオプションや従業員持株会などの仕組みが該当し、制度の活用により優秀な人材の確保などにも効果があります。

- 株式の流動性確保:市場で売買される株式数を一定数以上にして株価を適正水準に維持するなど一般投資家が株式を売買しやすくすることを株式の流動性確保といいます。上場後にどんな株主に投資して欲しいかをイメージし、株価や流通株式数などの株式の流動性を検討します。

繰り返しになりますが、資本政策は中長期の事業計画を遂行するための財務戦略です。そのため、実際に資本政策を作成するに当たっては、まず企業のある将来時点までの姿、例えば株式公開を目指す企業であればその時点までに必要な資金調達金額、その時点でのあるべき株主構成などを決定する必要があります。そして、それをもとに前述した5つの目標を満たすべく、資金調達の時期や金額及びその時点のバリュエーション金額、株主の選択、インセンティブ制度の導入などを検討することになります。しかもこの作業を企業設立後、最初に大規模な資金調達をする前に行わなければなりません。トレードオフの関係にあることから分かるように、上記5つ全ての目標を最適化する絶対的な解は存在しません。どの目標を重要視し、どう全体のバランスを保つのか、経営者自身の経営に対する考え方が求められます。そういった意味で、資本政策は中長期の事業遂行に影響を及ぼす重要なもので、一度決めると大きく修正することが困難であるということも十分理解しておくことが必要です。

(3)投資契約の重要性

投資契約は今後の企業経営を行う上で非常に重要なものです。投資を受ける際の契約には、投資家と発行会社及び経営株主との間で結ばれる投資に関する事項を定めた投資契約のほか、複数の投資家間での権利義務関係を整理する目的の株主間契約などがあります。

では、これらの契約はなぜ重要なのでしょうか。それは、これらの契約の内容によっては企業経営の柔軟性が損なわれてしまう可能性があるからです。例えば、従業員へのインセンティブ目的の新規ストックオプションの発行に関して投資家全ての事前承認が必要とされている場合、臨機応変に優秀な人材の採用を行うことに支障をきたす可能性があります。また、法律違反でないある一定の条件で株式買取義務が発生することを明記した場合、その時点の企業の状況次第ではその後の資金調達活動が制限され、延いては企業の存続危機を引き起こすことも考えられます。

一般的に、投資関連契約に関する投資家との最終交渉は投資意思決定の承認後に行われることが多く、その内容も専門性が高いことから十分な検討が行われないまま締結に至るケースが散見されます。しかし、これらの契約交渉は今後の投資家との関係性を決める上で重要な作業であり、そういった意味では、経験のある専門家に見てもらうことも検討すべきだと感じています。

著者/監修者

公認会計士。大手監査法人、証券会社等を経て、あずさ監査法人にて投資子会社/CVCファンド設立・運営支援を行なう。また、多数のベンチャー企業で、ファイナンス・IPO準備を支援し、社外取締役/監査役を歴任。著書『実践CVC 戦略策定から設立・投資評価まで』(中央経済社)